La pelle dell'orso

di Franco Broccardi

Pubblicato in ÆS Arts+Economics n°0, Aprile 2018

In The square il film che ha vinto la Palma d’Oro all’ultimo festival di Cannes e che indaga il mondo dell’arte contemporanea c’è una scena emblematica. A una cena di gala offerta ad artisti, curatori, mecenati in occasione dell’inaugurazione di una mostra gli ospiti, comodamente seduti ai loro tavoli assistono a una performance appositamente organizzata durante la quale un artista si trasforma in uomo primitivo importunando gli ospiti. Tra sorrisi di circostanza, imbarazzo e curiosità l’esibizione, però, si trasforma in qualcos’altro. L’arte sfugge di mano senza che nessuno abbia il coraggio di porre fine, di parlare, di dire basta all’assurda trasformazione di un messaggio in uno spettacolo che risponde unicamente a sé stesso. Solo all’ultimo, quando si è ormai alle soglie della violenza sessuale, uno degli ospiti reagisce e solo a quel punto, come un branco, tutti lo seguono.

Il messaggio è chiaro. La domanda ben posta: siamo certi che tutto quello che ci viene proposto sia arte? Siamo sicuri che la critica svolga il suo ruolo e non sia, al contrario, parte di un gioco diverso? Dove sta andando l’arte e dove sta andando il suo mercato? Dov’è il senso di tutto questo?

Il film denuncia un mondo dal linguaggio oscuro e spesso ripetitivo, spesso alimentato da una creatività infantile e sopra le righe incapace di gestire il discrimine tra messaggio, censura, provocazione e sensibilità. Tutte cose spesso riscontrabili e che quando vere hanno un colpevole ben individuabile: il denaro.

Non certo un fatto nuovo ma che ha avuto inizio con le avanguardie e con Picasso. Nel 1904 André Level e alcuni suoi amici costituirono La peau de l’ours, una società con finalità speculative i cui soci si impegnarono a versare complessivamente 2750 franchi l’anno per dieci anni investiti in 145 opere di giovani poco conosciuti (tra cui, appunto, Picasso, Matisse e Modigliani) rivenduti come espressamente previsto dallo statuto esattamente dieci anni dopo la costituzione in una grande asta tenutasi il 2 marzo 1914. Un’operazione che scatenò la reazione dadaista contraria all’«imborghesimento» dell’arte.

Un fenomeno, quello delle aste, che i mercanti dell’epoca a partire da Kahnweiler, il gallerista del cubismo, capirono poter essere funzionale alla crescita dei prezzi, alla speculazione, all’interesse finanziario applicato all’arte1. Un fenomeno che li trasformò in uomini d’affari a pieno titolo. Non è un caso che Paul Rosenberg, uno di loro tra i più influenti, scrisse a Picasso: «I quadri sono diventati come titoli di borsa»2.

Più di dieci anni fa due professori della New York University pubblicarono un influente articolo3 in cui veniva analizzata e sostenuta l’arte come investimento, gettando benzina sul fuoco della speculazione. Comprare arte per qualcuno è stato un buon affare, certamente, ma non necessariamente lo è stato per i collezionisti. Comprare arte costosa, però, è diventato oggi soprattutto uno status symbol, un riconoscimento sociale. Ha significato salire sull’arca dei prediletti, dei predestinati, dell’élite. E tutto ciò indipendentemente da ciò che si è acquistato perché, in questi casi, non è l’arte che importa ma ciò che essa rappresenta.

Lo scorso anno un libro ha raccontato il mercato che gira attorno all’arte partendo dalla «brandizzazione» delle opere, spesso opera di vere e proprie industrie artistiche, per giungere alle truffe, ai sotterfugi, alle derive, alla mondanità legate al mercato dell’arte4. Ne è uscito il quadro poco edificante di un mondo a dispetto della bellezza di cui dovrebbe essere l’espressione. Storie di complotti internazionali, bolle finanziarie, evasioni fiscali gigantesche, transazioni in cui opere seppellite nelle stanze di qualche porto franco e da cui probabilmente non usciranno mai più vengono trasformate in titoli ceduti per cifre difficili da immaginare. Storie di plagi, di speculazioni e, soprattutto, di cause legali.

Ma quindi: perché si continua a comprare arte? E l’arte è davvero un buon investimento o solo una bolla di sapone bella e inconsistente?

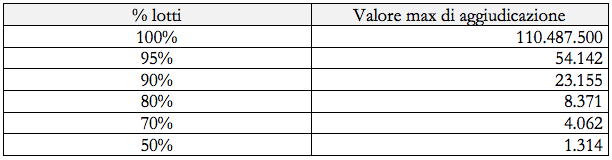

Quello che abbiamo accennato nelle righe precedenti può essere vero per una parte del mercato, quella delle vendite record, del glamour e delle prime pagine dei giornali, una parte per cui c’è davvero da chiedersi, come fece Charles Saatchi che a lungo tempo è stato motore di questo sfavillante luna park, «c’è qualcuno, tra questa gente, cui piaccia davvero guardare un’opera d’arte?». I numeri del mercato, soprattutto quello dell’arte contemporanea, sono sempre più grandi e la platea più ampia, anche se l’accento viene ovviamente posto su tutto quanto faccia scandalo e notizia. In realtà, quegli stessi numeri raccontano che il 90% delle opere cedute in asta ha un valore inferiore a poco più di $20.000, il 75% sotto i $5.000 e questi dati, in galleria, non possono che essere ancora più estremi5.

Negli ultimi anni gli investimenti in opere d’arte sono spinti da bassi tassi di interesse nel mercato "tradizionale", con la conseguenza che si avvicinano al mercato acquirenti con scarso interesse specifico per il collezionismo e provenienti soprattutto dal settore finanziario.

Le opere d'arte possono essere considerate beni d'investimento capaci di surrogare la moneta nella funzione di riserva e di incremento del valore, sono considerati beni rifugio in periodi di crisi. L'investimento in opere d'arte dipende dal tasso d'interesse di mercato: più basso è il tasso d’interesse, maggiore è la quantità di denaro che si investe in tali beni. Si tratta di un’alternativa al detenere liquidità.

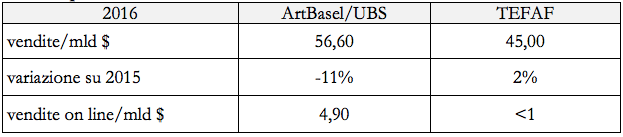

Nonostante tutto questo i collezionisti aumentano e i numeri di un mercato difficile da interpretare sono impressionanti anche se difficilmente certificabili proprio a causa delle operazioni oscure che lo compongono. Che i numeri siano così poco attendibili lo dimostra anche il fatto che nelle scorse settimane TEFAF abbia deciso di non pubblicare più il proprio rapporto annuale considerato l’unico vero compendio mondiale dei dati sul mondo dell’arte fino al momento in cui Clare McAndrew, la sua responsabile, ha accettato l’offerta di Art Basel e UBS di creare un nuovo osservatorio del mercato. Al suo posto, ha genericamente dichiarato, si dedicherà a produrre rapporti molto approfonditi e focalizzati che si concentrino su una varietà di argomenti6.

Proprio le discrepanze tra i risultati espressi da TEFAF e da Art Basel/UBS sono all’origine della decisione. Non piccole differenze come si può ben giudicare da alcuni e non certo isolati esempi riportati nella tabella qui sotto:

Come è stato giustamente sottolineato queste differenze hanno sollevato domande pertinenti su come misurare un mercato opaco ed è un peccato che il dibattito si sia effettivamente fermato7 ma in fondo sta a tutti noi alimentarlo.

Il mercato è fatto da milioni di appassionati per cui il valore artistico ed estetico dell'opera rimane comunque la molla fondamentale nell’acquisto. Valore che incidentalmente può anche accrescersi e rivalutarsi nel tempo portando l'opera d'arte a essere considerata un investimento in grado di offrire un capital gain. Di certo, però, tutto ciò non avviene per caso. Per dirla con le parole dell’avv. Negri-Clementi «non ci resta che ribadire per l’investitore privato non professionale la necessità di un acquisto informato e consapevole, non solo con riferimento al mercato, alla provenienza dell’opera, ma anche con riguardo al bagaglio culturale sottostante la produzione e l’accettazione della stessa. Solo un ingresso consapevole nel mercato dell’arte permette, infatti, di comprendere cosa John Keats (l’autore di Ode on a Grecian Urn) intendesse scrivendo bellezza è verità, verità è bellezza, senza trincerarsi oltre un più semplice e attuale bellezza è trend, trend è bellezza»8.

La consapevolezza, quindi, è il fattore determinante nelle scelte. E questo, peraltro, è anche vero se si guardano le cose dall’altra parte della barricata.

Al crescere del mercato si accrescono i rischi e questo vale per le gallerie come per le case d’asta. Negli ultimi anni, ad esempio, all’espansione dei nuovi e potenzialmente ricchi mercati orientali (in particolare di quello cinese) è corrisposto un aumento dei ritardi nei pagamenti e, addirittura, delle situazioni di insolvenza.

Le percentuali sono preoccupanti e raccontano, ad esempio, del 41% di «non pagato» alle aste cinesi così come di casi eclatanti. Nel periodo tra luglio 14 e giugno 2015 il 18% del valore delle vendite di arte contemporanea è stato appannaggio di tre soli strapagati soliti nomi (JeanMichel Basquiat, Christopher Wool e Jeff Koons) e del totale di quasi $1,8 miliardi i primi 100 ne valgono $1,2, i primi dieci quasi $600 milioni. Proprio la vendita da ben oltre $30 milioni concernente il dipinto con il valore di aggiudicazione più alto, The field next to the other door di Basquiat è finita al centro di un caso giudiziario, poi risolto, per il mancato pagamento dell’opera.

Tutto questo per dire che il mercato dell’arte, come tutti i mercati e forse ancor di più stante la forte componente emotiva che lo contraddistingue, vive di equilibri fragili, di meccanismi delicati, di scandali più o meno artificiali. Di numeri che raccontano realtà diverse da quelle che leggiamo sulle prime pagine dei giornali: di transazioni frazionatissime e di importi degli scambi relativamente piccoli e, di converso, di una enorme concentrazione di denaro su poche vendite a opera di una ristretta cerchia di operatori. Di un mercato, comunque, dalle cifre astronomiche.

Per questo servirà operare affinché istituzioni politiche e finanziarie favoriscano l’accessibilità agli scambi, la circolazione delle opere, l’interesse al collezionismo. Qualcosa che renda le acque più chiare e sicure.

Franco Broccardi è dottore commercialista, partner dello studio BBS-Lombard. Esperto in economia della cultura, art management e gestione e organizzazione aziendale, ricopre incarichi come consulente e revisore di musei, teatri, gallerie d’arte, fondazioni e associazioni culturali. È coordinatore del gruppo di lavoro Economia e cultura presso il CNDCEC e membro della commissione Fisco e Finanza di Federculture.

Note

(1) Daniel-Henry Kahnweiler (1961), Mes galeries et mes peintres: Entretiens avec Francis Crémieux,

Gallimanrd, Parigi.

(2) Lettera del 7 luglio 1927.

(3) Jianping Mei e Michael Moses (2005), Beautiful asset: Art as investment, in The Journal of Investment Consulting, volume 7, n. 2.

(4) Georgina Adams (2017), The dark side of the boom, Lund Humphries, London.

(5) I dati sono stati estrapolati dal rapporto Artprice 2017 sul mercato dell’arte contemporanea.

(6) Melanie Gerlis, Condo dealers – as TEFAF report is cancelled, su www.ft.com.

(7) Melanie Gerlis, id.

(8) Gianfranco Negri-Clementi, Operare professionalmente nel mercato dell’arte: rischi operativi e strategici, relazione al convegno Il mercato dell’arte, Ordine dei dottori commercialisti e degli esperti contabili di Milano, Auditorium San Fedele, 13 settembre 2016.